(Vtrend.vn) 2018 là một năm không cán đích của hầu hết doanh nghiệp trong ngành dược, thậm chí bối cảnh những năm tiếp theo dự báo vẫn không mấy cải thiện.

Những dự báo tăng trưởng liên tục được đưa ra, dòng vốn đầu tư ồ ạt chảy vào ngành dược từ khâu sản xuất đến phân phối khiến chúng ta phấn khởi kỳ vọng một năm kinh doanh đầy thắng lợi của nhóm dược phẩm. Nhiều doanh nghiệp theo đó đặt kế hoạch với mức tăng trưởng tương đối tốt, cổ phiếu trên thị trường cũng một thời hút dòng tiền với đà tăng mạnh mẽ.

Song, thực tế chi phí đầu vào tăng cao, tác động lớn đến lợi nhuận doanh nghiệp khi dược phẩm hiện tỷ trọng nguyên vật liệu chiếm đến 80-90% doanh thu. Mức độ cạnh tranh với các công ty dược đa quốc gia, sự giảm sút của kênh OTC thậm chí rủi ro giá đấu thầu bị siết chặt và chiếm dụng vốn từ các bệnh viện với nhóm ETC… là những “bóng đen” dần bao trùm toàn ngành.

Kết quả, 2018 là một năm không cán đích của hầu hết doanh nghiệp trong ngành, thậm chí bối cảnh những năm tiếp theo dự báo vẫn không mấy cải thiện.

Một năm lỡ kế hoạch

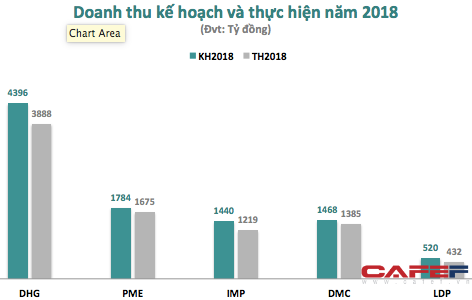

Đơn cử “đại gia” Dược Hậu Giang (DHG), doanh thu quý 4 sụt giảm từ 1.568 tỷ về 1.409 tỷ đồng, lợi nhuận gộp theo đó điều chỉnh xuống 524 tỷ đồng. Lũy kế cả năm, Dược Hậu Giang ghi nhận doanh thu 4.427 tỷ, giảm so với năm 2017, hơn nữa lợi nhuận trước thuế chưa hoàn thành chỉ tiêu, chỉ đạt 95,3%.

Dược Lâm Đồng cho biết doanh thu giảm do đang cơ cấu lại kênh phân phối cũng như mặt hàng. Đồng thời, chi phí nhân sự, marketing, chi phí quảng bá thương hiệu… tăng khiến quý 4 tiếp tục lỗ nặng.

Sụt giảm còn có Dược Lâm Đồng (Ladophar, LDP) với kết quả quý 4/2018 tiếp tục thua lỗ. Lũy kế cả năm 2018, Công ty đạt doanh thu 435 tỷ đồng, giảm 18% so với thực hiện năm 2017, đồng thời chỉ vừa đáp ứng 83% chỉ tiêu. Lợi nhuận sau thuế cổ đông công ty mẹ chuyển từ lãi 15 tỷ về thua lỗ 17 tỷ đồng.

Hay Traphaco (TRA), dù chưa có BCTC chính thức song theo ban lãnh đạo năm 2018 doanh thu cơ bản không đạt kéo theo chỉ tiêu về giá trị hàng sản xuất tại các nhà máy không đạt; chỉ tiêu lợi nhuận không đạt do chi phí khấu hao lớn và chi phí tài chính tăng mạnh.

Còn với Pymepharco (PME), năm 2018 doanh thu tăng từ mức 1.622 tỷ lên 1.675 tỷ, lợi nhuận sau thuế cũng tăng tương ứng lên 309 tỷ đồng. Tuy nhiên, so với kế hoạch 1.784 tỷ doanh thu, Công ty chỉ mới đạt được 94% chỉ tiêu, lợi nhuận trước thuế cũng chưa đáp ứng kỳ vọng đặt ra ban đầu.

Tương tự, mặc dù tăng trưởng với doanh thu 1.219 tỷ và lãi ròng 139 tỷ đồng, Imexpharm (IMP) vẫn chưa hoàn thành kế hoạch đề ra tại cả hai chỉ tiêu doanh thu lợi nhuận.

Chưa hoàn thành kế hoạch còn có Domesco (DMC) với 1.385 tỷ doanh thu và 228 tỷ lợi nhuận sau thuế. Dù có tăng so với thực hiện năm 2017, tuy nhiên Công ty cũng chỉ thực hiện được 94% chỉ tiêu, lãi trước thuế cũng lỡ kế hoạch.

Biên lợi nhuận giảm mạnh

Có thể lý giải cho tình hình kém khả quan trên bởi việc phụ thuộc quá nhiều vào nguồn tá dược – API của Trung Quốc thời gian qua. Trong đó, API (active pharmaceutical ingredients) là nguyên liệu chính được sử dụng để sản xuất các công thức thuốc generic như viên nén, viên nang và thuốc tiêm. Việc sản xuất API trong nước của Việt Nam vẫn còn hạn chế, do đó doanh nghiệp trong nước phải nhập khẩu khoảng 80-90% nhu cầu nguyên liệu. Tính đến hiện tại, Trung Quốc là nhà cung cấp API lớn nhất cho các nhà sản xuất thuốc Việt Nam, chiếm ít nhất 6070% tổng lượng nhập khẩu các thành phần dược liệu và có tỷ lệ tăng trưởng CAGR 5-10%, giới chuyên gia cho hay.

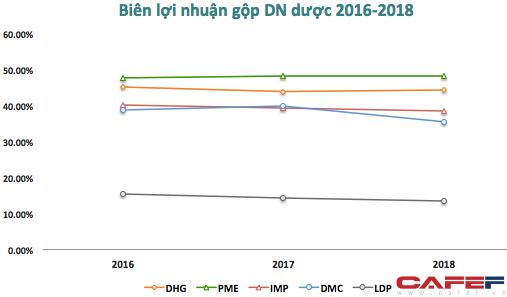

Cho đến năm 2018, mối quan hệ trên bắt đầu phản pháo khi từ giữa năm, giá API nhập khẩu từ Trung Quốc đã tăng đáng kể từ 15-80%, nguyên nhân do Chính phủ Trung Quốc đóng cửa hàng loạt các nhà máy sản xuất API gây ô nhiễm môi trường. Và với tình hình cạnh tranh hiện tại, việc các công ty dược chuyển chi phí sang người tiêu dùng gần như là không thể, do đó biên lợi nhuận gộp của nhóm theo đó sụt giảm đáng kể.

Ghi nhận, từ nửa đầu năm nhóm dược đã cho thấy sự sụt giảm mạnh, đặc biệt biên lợi nhuận khi áp lực chi phí gia tăng. Cập nhật đến cuối năm 2018, tỷ suất lợi nhuận gộp của các doanh nghiệp lớn trong ngành đâu đó trung bình giảm từ 1-2%. Thậm chí, Domesco giảm đến 4,4% biên lãi gộp từ mức 39.9% (năm 2017) về mức 35.5% cuối năm nay. Imexpharm và Dược Lâm Đồng cũng ghi nhận mức sụt giảm mạnh với mức xấp xỉ 1% biên.

Chưa dừng lại, trong báo cáo mới đây, Chứng khoán KIS Việt Nam còn dự báo tất cả các công ty dược phẩm nội địa vốn dựa vào API giá rẻ từ Trung Quốc sẽ phải đối mặt với tác động suy giảm tỷ suất lợi nhuận gộp trong thời gian dài do nguồn tá dược từ Ấn Độ và các quốc gia khác có giá bán và cước vận chuyển không cạnh tranh bằng Trung Quốc. Đồng thời, nguyên liệu đầu vào từ châu Âu hoặc Mỹ có thể đắt hơn do căng thẳng chiến tranh thương mại và biến động tỷ giá hối đoái.

Giai đoạn 2019-2020 tiếp tục khó khăn

Ngược lại, các nhà sản xuất Dược chất lượng cao với nguồn đầu vào từ đối tác nước ngoài, sẽ bị ảnh hưởng ít hơn và có cơ hội để gia tăng thị phần. Như vậy, khoảng cách giữa nội ngoại sẽ càng cách xa, và vấn đề cân bằng cạnh tranh toàn ngành lại càng khó giải quyết. Theo đó, giới phân tích nhận định triển vọng ngành dược Việt Nam tương đối không tích cực cho năm 2019 và thậm chí cả năm 2020. Bởi, mặc dù được coi là ngành công nghiệp tiêu dùng và phòng thủ, các công ty dược phẩm nội địa Việt Nam hiện đang phải đối mặt với giai đoạn bất ổn nhất từ trước đến nay.

Cụ thể, với kênh OTC, việc kết hợp chính sách bảo hiểm y tế (BHYT) với độ phủ lên đến 87% dân số, số lượng bệnh viện tư nhân tăng mạnh và nhận thức sức khỏe ngày càng cao khiến doanh số bán thuốc không kê đơn qua kênh nhà thuốc (OTC) dần thu hẹp, nhường chỗ cho kênh điều trị (ETC).

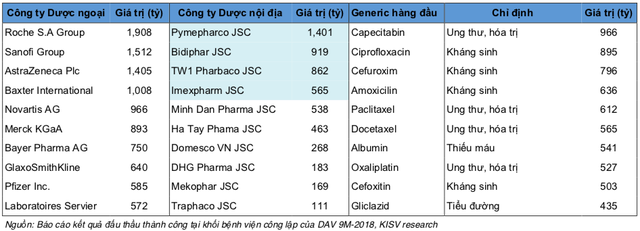

Còn kênh ETC, mặc dù trong xu hướng tăng trưởng tuy nhiên nhóm doanh nghiệp này luôn chịu áp lực cạnh tranh ngày càng gay gắt từ các công ty đa quốc gia trong việc đấu thầu thuốc Generic. Khi mà Dự thảo Thông tư 11/2018/TT-BYT điều chỉnh quy định đấu thầu tại khu vực công lập, sau đợt thẩm định mới nhất vào cuối tháng 12/2018, 5 nhóm thuốc generics sẽ bị siết chặt hơn về tiêu chuẩn sản xuất tốt (GMP), quy trình, nguyên vật liệu đầu vào và ngay cả lịch sử lưu hành/xuất khẩu tại các nước phát triển.