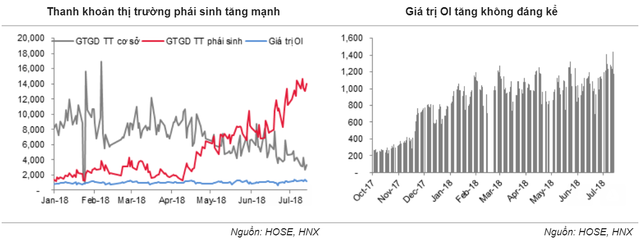

(Vtrend.vn) Thanh khoản thị trường phái sinh liên tục bứt phá tạo các kỷ lục mới khối lượng 164.872 HĐ trong phiên ngày 6/7, tương đương 14.705 tỷ đồng, gấp 3 lần giao dịch trên thị trường cơ sở đang khiến nhiều nhà đầu tư lo ngại dòng tiền dịch chuyển khỏi thị trường cơ sở

Trong khi thị trường chứng khoán cơ sở giao dịch ảm đạm, chứng khoán phái sinh tiếp tục lên ngôi và thu hút sự quan tâm của nhà đầu tư. Thanh khoản thị trường liên tục bứt phá tạo các kỷ lục mới khối lượng 164.872 HĐ trong phiên ngày 6/7, tương đương 14.705 tỷ đồng, gấp 3 lần giao dịch trên thị trường cơ sở.

Thị trường phái sinh phát huy lợi thế giúp nhà đầu tư tận dụng được xu hướng giá xuống và giao dịch trong ngày T+0. Thanh khoản thị trường phái sinh tăng là hệ quả của sự thiếu cơ hội đầu tư trên thị trường cơ sở.

SSI Research vừa đưa ra những đánh giá về tác động của thị trường phái sinh tới thị trường cơ sở cũng như tác động của việc nâng tỷ lệ ký quỹ thị trường phái sinh.

Thị trường phái sinh có hút vốn từ thị trường cơ sở?

Theo SSI Research, mặc dù thanh khoản gia tăng, giao dịch trong ngày chiếm đại đa phần các giao dịch phái sinh. Khối lượng giao dịch trong ngày gấp khoảng 10 lần khối lượng mở (OI) cuối ngày. Đây cũng là điểm khác biệt rất lớn giữa thị trường Việt Nam và các thị trường phát triển, nơi khối lượng giao dịch là thiểu số so với khối lượng mở do xu hướng đầu tư mang tính dài hạn hơn.

Cùng với khối lượng giao dịch gia tăng, khối lượng mở cũng có sự cải thiện, tuy nhiên mức tăng không đáng kể. Trong khi KLGD bình quân phiên trong 1 tháng gần đây đã tăng gấp 3 lần mức độ giao dịch hồi đầu năm, từ 40.000 HĐ lên 130.000 HĐ/phiên, OI chỉ tăng nhẹ từ mức trung bình hơn 10.000 HĐ lên 14.000 HĐ trong tháng 7.

Bên cạnh đó, do giá trị một hợp đồng đã giảm đáng kể, tổng giá trị OI vẫn chỉ ở khoảng 1.200 tỷ đồng, tăng nhẹ so với mức 1.000 tỷ đồng trong những tháng đầu năm. Đây là tổng giá trị danh nghĩa của các hợp đồng tương lai đang giao dịch, giá trị thực tế của dòng vốn đầu tư vào thị trường nhỏ hơn do hiệu ứng đòn bẩy phái sinh.

Giá trị này không đáng kể so với lượng tài sản trên thị trường cơ sở và thực tế cũng tăng không nhiều khi thị trường cơ sở lao dốc. Do đó, không có đủ cơ sở để cho rằng thị trường phái sinh đã thu hút vốn từ thị trường chứng khoán cơ sở.

Điều chỉnh tỷ lệ ký quỹ ảnh hưởng như thế nào đến thị trường phái sinh?

Từ ngày 18/7, tỷ lệ ký quỹ ban đầu được VSD nâng từ mức 10% lên 13% nhằm giảm thiểu rủi ro trên thị trường phái sinh. Việc nâng tỷ lệ ký quỹ ban đầu đồng nghĩa với việc cắt giảm tỷ lệ đòn bẩy đối với nhà đầu tư phái sinh.

Tỷ lệ ký quỹ thực tế sau khi tính toán cộng thêm các ngưỡng sử dụng tài khoản cho phép và biên độ dao động giá sẽ cao hơn tỷ lệ ký quỹ thông báo. Với tỷ lệ ký quỹ 10% như trước đây, thì tỷ lệ ký quỹ thực tế tối thiểu các công ty chứng khoán có thể áp dụng là 12,5%, tương đương tỷ lệ đòn bẩy là 1:8. Với tỷ lệ ký quỹ mới áp dụng là 13%, tỷ lệ ký quỹ thực tế cũng phải nâng lên tương ứng trên 16% để đảm bảo cho các CTCK không vi phạm quy chế của VSD, tương đương tỷ lệ đòn bẩy giảm xuống 1:6.

Việc thay đổi tỷ lệ ký quỹ không phải hiếm trên thế giới. Đây là công cụ để các sở giao dịch điều tiết thị trường bằng cách điều chỉnh linh hoạt tỷ lệ này phù hợp với diễn biến thị trường và mức độ rủi ro hiện hữu. Cụ thể, họ có thể nâng tỷ lệ ký quỹ khi nhận thấy rủi ro thị trường đang có xu hướng gia tăng và giảm tỷ lệ ký quỹ khi rủi ro giảm bớt.

Trong năm 2011, khi giá Bạc tăng lên sát ngưỡng 50 USD/oz, rủi ro tăng mạnh cùng với mức độ biến động giá lớn, sàn giao dịch tương lai lớn nhất thế giới CME Group đã nâng tỷ lệ ký quỹ 11 lần trong năm. Cũng trong thời gian đó, thị trường Đồng đi ngang khá ổn định, rủi ro với các hợp đồng tương lai không đáng kể khiến sở giao dịch giảm tỷ lệ ký quỹ 2 lần trong cùng thời kỳ.

Như vậy cần lưu ý 2 điểm về việc tăng tỷ lệ ký quỹ với giao dịch phái sinh. Thứ nhất, đó là cần tăng tỷ lệ ký quỹ khi nhận thấy rủi ro thị trường tăng. Rủi ro ở đây phải hiểu là rủi ro liên quan đến biến động giá chứ không phải xu hướng giá. Thước đo rủi ro vì vậy không phải là mức tăng giảm giá mà là độ lệch chuẩn (standard deviation). Ngay cả khi thị trường tăng, nhưng mức biến động giá lớn thì việc tăng tỷ lệ kỹ quỹ cũng có thể thực hiện để giảm thiểu việc chạm ngưỡng cảnh báo hoặc thua lỗ lớn cho nhà đầu tư.

Thứ 2, tỷ lệ ký quỹ không chỉ có một chiều tăng mà có tăng và có giảm. Khi biến động thị trường giảm bớt, cụ thể độ lệch chuẩn giảm thì cũng cần giảm tỷ lệ ký quỹ để tăng tỷ lệ đòn bẩy, từ đó tăng khả năng sinh lời và hấp dẫn với nhà đầu tư.

Minh Xuân.